Внебиржевой рынок США

Давным-давно где-то в поле купить-продать акции мог любой желающий, пока предприимчивые дельцы не стали брать оплату за организацию торговли и регистрацию. Так появились и отделились торговые биржи, оставшийся внебиржевой американский рынок лишь иллюзия свободной торговли.

Дилеры работают как маркет-мейкеры: указывают цены покупки-продажи ценных бумаг, валюты или других финансовых инструментов. Сделка может быть заключена между двумя участниками внебиржевого рынка. Но третьи лица о цене, по которой была завершена сделка, даже не догадываются.

Существует 3 американские торговые площадки. OTC Pink, или the Pink Open Market («розовые листы») – частная компания, где можно торговать через любого брокера. Отличается самым спекулятивным уровнем торговли. Среди внебиржевых акций много ценных бумаг компаний, испытывающих финансовые трудности или находящихся в состоянии дефолта.

Цены на акции копеечные. Сами ценные бумаги часто называют «мусорными». Поэтому начинающим финансистам ничего покупать там не рекомендую.

OTC Markets Group

Для торговли используется сеть брокеров-дилеров. Команда по работе с клиентами предоставляет индивидуальные программы поддержки и визуального контроля. Помогает компаниям оптимизировать торговый оборот, привлекает инвесторов, распространяя информацию в широком диапазоне новостных источников.

OTC Bulletin Board

OTCBB – система межбиржевых котировок, торговля на сайтах, где желающие купить-продать вывешивают объявление. Но это не один торговый сайт, а сразу несколько компаний, отчитывающихся в органы контроля о результатах сделок. Попасть сюда любому желающему тоже не получится. Придется обратиться к посреднику – маркет-мейкеру.

Компаниям проще попасть на этот торговый рынок:

- нет цены капитализации;

- отсутствует минимальная цена акций;

- не обязательно корпоративное управление и др.

FINRA – некоммерческая организация, контролирующая OTCBB, обязывает дилеров сообщать о своих котировках вне зависимости от рынка. Таким способом правительство США (FINRA уполномочена Конгрессом) пытается регулировать внебиржевой рынок.

История развития

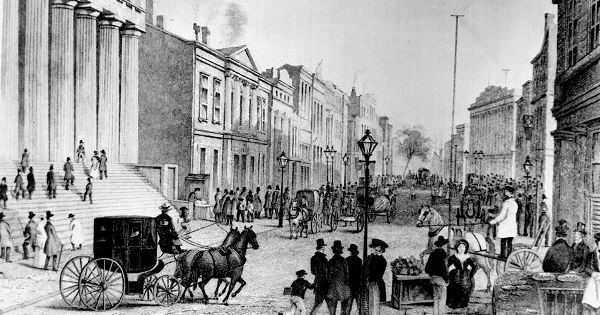

Началом существования фондовой площадки считается Буттонвудское соглашение между 24 брокерскими домами, которые до этого торговали в кофейных заведениях. Произошло это 17.05.1792. Первые ЦБ, включённые в листинг биржи, были бумаги Нью-йоркского главного банка.

Следующие четверть столетия параллельно развивалась и филадельфийская биржа. В 1817 на фондовой площадке появились с визитом представители Нью-йоркской. На этой встрече было принято два важных решения — о порядке листинга аукционистов, которые работали нечестно, и перенесли фондовые помещения из заведений-кофеен на отдельную территорию — биржу.

Позже, в 1840 учёный-изобретатель Сэмюэль Морзе, которые имеет немецкие корни, придумал телеграф. Его перспективу быстро заметили на фондовой площадке и внедрили в работу биржи, чем фактически опередили Филадельфию в техплане. Число желающих поучаствовать в торгах быстро возрастало. В 1869 введено ограничение на количество участников.

Широкое распространение телеграфа сильно повлияло на развитие биржи. Такая технология позволяла продавать-покупать фондовые активы на расстоянии и ускоряло процесс. В период до Гражданской войны дела у NYSE шли очень хорошо: она активно развивалась и весьма масштабировалась.

Немногие знают, что местоположение биржи не всегда находилось на привычном месте. С её развитием оно несколько раз менялось, пока фондовое место окончательно не зафиксировалось на УоллСтрит в 1865. Само здание биржи построено в стиле неоклассицизма, в силу этого в 1978 признано историческим наследием.

Бомбейская фондовая биржа (Bombay Stock Exchange)

В 50-е годы XIX века группа из 22 брокеров начала торговать ценными бумагами под баньяном, находившимся напротив здания городской ратуши. Этот баньян до сих пор растет в центре Бомбея. Вокруг него разбит один из парков города.

Со временем группа брокеров оформила свои отношения, создав ассоциацию, на основе которой в 1875 году и была создана первая биржа в Азии.

В первые десятилетия своего существования биржа не раз переезжала из одного помещения в другое.

В 1928 году началось строительство нового здания биржи на месте, в котором она располагается и сегодня. В новом помещении биржа начала функционировать в 1930 году.

История Филадельфии

Одним из первых признаков первоначального финансового превосходства Филадельфии стало учреждение Банка Пенсильвании в 1780 году и его роль в финансировании Войны за независимость. Будучи крупнейшим городом страны и действующей столицей в последнее десятилетие 18-го века, он стал местом расположения первого национального банка, зарегистрированного на федеральном уровне – Первого банка Соединенных Штатов.Действуя как де-фактоцентральный банк, он установил Филадельфию в качестве первоначального центра американских финансов.

Неспособность Первого банка возобновить свой устав в 1811 году по политическим причинам не нарушила этого превосходства, поскольку финансовая нестабильность после войны 1812 года помогла бы обеспечить учреждение в 1816 году Второго банка Соединенных Штатов, также расположенного в Филадельфия.Как единственный в стране банк, зарегистрированный на федеральном уровне, – и обладая особыми привилегиями, которые предоставлялись вместе с ним, – банк проявил свою власть и влияние на остальные государственные банки страны, что было примечательным в истории банковского регулирования США.

Фондовая биржа Филадельфии еще раз продемонстрировала ее место как ведущего финансового центра.Действительно, Фондовая биржа Филадельфии, основанная в 1790 году, старше Нью-Йоркской фондовой биржи (NYSE), и даже в 1815 году лондонские банки смотрели на Филадельфию, а не на Нью-Йорк, чтобы покупать американские ценные бумаги.

Члены биржи[править | править код]

Основные категории членов биржи:

- Специалисты. Работают на торговых местах. Их основная функция — непосредственное заключение контрактов. Доход получают за счёт комиссии (если они выступают как брокеры), или в форме спреда (если они выступают как дилеры).

- Комиссионные брокеры. Заключают сделки в торговом зале и обслуживают брокерские фирмы, исполняя приказы их клиентов.

- Брокеры в зале биржи. Их задача — помогать другим членам биржи исполнять приказы без права работать непосредственно с внешними клиентами.

- Зарегистрированные трейдеры. Торгуют ценными бумагами за свой счёт, освобождены от уплаты комиссионных.

Выход на NYSE для россиян

Выход частных российских инвесторов на NYSE не сложен – наиболее популярным вариантом является крупнейший американский брокер Interactive Brokers (IB), а также немецкий брокер Captrader, фактически открывающий клиентам счет в том же IB. Разница в комиссиях — Captrader берет за сделку на американских биржах 2$ вместо 1$, но не удерживает 10$ ежемесячно. Для доступа в Captrader достаточно суммы всего в 2000 €.

Договор с американским брокером обеспечивает страхование счета до 500 000$, но связан с необходимостью самостоятельного расчета и уплаты налогов. Альтернативным вариантом является счет у российского брокера, имеющего прямой доступ на NYSE — в частности, подобную услугу может предоставлять брокер Открытие или БКС. Налоги в этом случае удержит сам брокер, однако торговые комиссии будут выше. Кроме того, понадобится солидный капитал для получения статуса квалифицированного инвестора, причем сам капитал не будет застрахован.

Европейские брокеры, например Saxobank, могут предоставить доступ к NYSE по системе субброкера, имея договора с американскими брокерами. Комиссии тут тоже не низкие, плюс возникает дополнительное налогообложение дивидендов — 15% вместо стандартных 10%. Правда, в этом случае не нужно доплачивать 3% в России в рублях на дату получения дивиденда.

Зачем инвестору, в частности российскому, выходить на NYSE? Именно на ней, а также на Лондонской бирже, содержится самое большое количество биржевых фондов ETF, в том числе с очень низкими комиссиями. Следовательно, именно там проще всего составить свой инвестиционный портфель. Captrader и Interactive Brokers поддерживают русский язык, в частности при формировании инвестиционных отчетов.

История появления Нью-Йоркской биржи

В начале появилась гениальная идея от брокеров, которые 17 мая 1792 года, решили подписать «Соглашение под платаном». 24 торговца ценными бумагами ранее проводили свои сделки в кофейнях по типу того, как проводились торги на Лондонской бирже — на бартерной основе. Размер комиссии был 0,25%. Самым популярным местом была кофейня «Тонтин», но в один момент брокеры поняли, что шум улицы и другие гости заведения мешают в работе, поэтому и решили создать отдельную площадку, арендовав комнату в здании на Уолл-Стрит. Официальной датой начала работы торговой платформы считается 1868 год.

Первыми акциями, которые можно было купить и продать на бирже, стали ценные бумаги The Bank of New York.

Биржа стремительно развивалась и практически за столетие работы стала одной из самых крупных во всем мире. Начиная с 1975 года, она поменяла свой статус, став некоммерческой корпорацией. Теперь ею владели 1366 индивидуальных инвесторов, а их количество не изменялось с 1953 года. Для того, чтобы стать одним из них, нужно было, как и сейчас, оплатить членский взнос в размере 3 млн. долларов и выполнять ряд других условий.

Основные исторические события, связанные с развитием NYSE

| Дата | Событие |

|---|---|

| 2006 | Завершилось слияние с Archipelago Holdings и переход в коммерческий режим работы — акции биржи стали доступны инвесторам. |

| 4 апреля 2007 | Создание компании NYSE Euronext, в которую вошла Нью-Йоркская и Европейская фондовая биржи. |

| Ноябрь 2013 | Компания Intercontinental Exchange получила разрешение на приобретение NYSE Euronext. |

| 1 мая 2014 | Первый штраф в истории за нарушения правила рынка и его выплата в размере 5 млн. долл. |

| 25 мая 2018 | За 226 лет работы впервые площадку возглавила женщина Стейси Каннингем, став ее 67-ым президентом. |

В 2012 году впервые за практически 3 десятилетия прекратила работу на 2 дня из-за урагана «Сэнди».

Развитие биржи

Компания показала уверенный переход от некоммерческой к коммерческой и если наперед разобраться, как торговать на популярной биржа NYSE с помощью брокера или же самостоятельно, можно получить неплохой доход. Отдельного внимания наряду с ограничением количества трейдеров с 1869 года, заслуживает техническое развитие биржи. Примерно в это время появился телеграф, который был подключен для торгов, что существенно повысило скорость оформления сделок. В 1987 году к торгам подключили возможности телефона, что стремительно увеличило количество торговцев.

Сегодня зал торгов отличается грамотной упорядоченностью — цифровые посты с определенными акциями, а также наличием системы видео и аудиофиксации, которая обеспечивают прозрачность сделок. Несмотря на установку программ и софтов для работы, с 1903 года сигналом для начала и завершения торгов является звук колокола, который пришел на смену молотку. Право ударить в колокол периодически предоставляют важным для Америки людям: политикам, спортсменам, артистам.

Что происходит сегодня

Эта площадка по праву считается одной из самых лучших для крупных инвестиций для физических лиц, и тех финансовых специалистов, которые привыкли выходить на международные рынки, а не ограничиваться исключительно внутренними предложениями. Для высокого показателя прозрачности и контроля над происходящим используются такие программные софты, разработанные исключительно под фондовую биржу Нью-Йорка, направленные на отслеживание действий трейдеров:

- LEVEL-2,

- Arca book,

- Nyse open book.

Современные торговые терминалы обрабатывают сделки на космической скорости. Начиная с 1988 года, как ответ на крах рынка годом ранее, установлена система автоматического выключения, которая останавливает торги на определенный период, если цена резко упала за короткий промежуток времени, чтобы избежать лавинообразного обвала.

Примечания[править | править код]

- . Oxford Dictionary of English Language.

- (англ.). www.stockmarketclock.com. Дата обращения: 27 июня 2019.

- , с. 27.

- (англ.). Encyclopedia Britannica. Дата обращения: 8 июля 2019.

- . Lenta.ru. Дата обращения: 8 июля 2019.

- Sputnik. . Sputnik Беларусь. Дата обращения: 8 июля 2019.

- Bradley Hope and Alexander Osipovich. (англ.). WSJ. Дата обращения: 8 июля 2019.

- . www.bbc.com. Дата обращения: 8 июля 2019.

- . www.kommersant.ru (17 сентября 2012). Дата обращения: 8 июля 2019.

- . www.ereport.ru. Дата обращения: 8 июля 2019.

- , с. 47.

- John Boik. Lessons from the Greatest Stock Traders of All Time (англ.). — 2004. — P. 93.

Что такое биржа NYSE и как она появилась

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций

Сейчас мой публичный инвестпортфель — более 5 000 000 рублей.

Я регулярно получаю много вопросов и специально для читателей я разработал Курс ленивого инвестора, в котором пошагово показал, как наладить порядок в личных финансах и эффективно инвестировать в различные активы. Рекомендую пройти, как минимум, бесплатную неделю обучения.

Если вам интересна практика и какие инвестрешения в моменте принимаю лично я, то вступайте в Клуб Ленивого инвестора.

Подробнее

Биржа NYSE – это крупнейший игрок на фондовом рынке в мире, с большим отрывом от ближайших конкурентов (Nasdaq, London Stock Exchange, Токийская биржа). Именно здесь зарождались все взлеты мирового фондового рынка, равно как и глобальные кризисы последнего столетия. На её индексы и котировки ценных бумаг ориентируются инвесторы, трейдеры и финансовые власти всех стран мира. Самый авторитетный журнал для финансистов Wall Street Journal – изначально (с 1889) был реестром котировок на этой бирже.

Капитализация торгуемых на NYSE акций приближается к космическим $30 трлн. Это почти треть всех активов и более половины сделок с ценными бумагами в мире. На бирже формируются индексы Доу-Джонса (Dow Jones Industrial Average, с 1907), NYSE Composite (с 1965), и еще много важных для глобального рынка бенчмарков. Индекс S&P 500, хоть и не принадлежит бирже (выпускается агентством Standard & Poor’s), включает в себя большинство эмитентов NYSE.

Количество эмитентов – более 4000, 75% из них американские. Среди брендов – те, кто не нуждается в представлении: Boeing (стикер BA), Coca-Cola (KO), Microsoft (MSFT), Apple (AAPL), American Express (AXP), Caterpillar (CAT), At&T (T), Pfizer (PFE), Visa (V), Nike (NKE), Procter&Gamble (PG), Goldman Sachs (GS), Exxon Mobil (XOM), McDonalds (MCD) и еще много других. Здесь котируются почти все крупные компании США, за исключением нескольких технологических, предпочитающих основного конкурента NASDAQ (например, Fb). Помимо американских, в торгах участвуют акции из 53 стран мира.

В отличие от электронной площадки NASDAQ, это классическая биржа – с торговым залом, брокерами и трейдерами, одетыми в знаменитые синие спецовки. Свое сегодняшнее название биржа получила в 1863 году. Но сама торговая площадка возникла в 1792-м, в результате соглашения 24 брокеров, которые собирались обсудить сделки в нью-йоркской кофейне. Первым активом на бирже стали акции The Bank of New York. Сделки поначалу заключались на бартерной основе, комиссия за обмен бумаг составляла 0.25%. Позже участники торгов договорились об аренде скромной комнаты по адресу Wall Street, 40 (сегодня изменился только № дома – 11).

В XIX веке на бирже были установлены правила, которые являлись самыми передовыми для того времени: упрощенный листинг компаний, защита прав акционеров, использование телеграфа для заключения сделок. В 1867-м была внедрена система биржевых тикеров для обозначения ценной бумаги. Спустя 10 лет на бирже установили только что изобретенный телефон, что дало инвесторам прямой доступ к своим брокерам. Прогрессивные нововведения сделали NYSE престижной площадкой для торговли. Пришлось даже ограничить число трейдеров и взимать плату за место. За два с лишним столетия биржа пережила как славу оплота финансового мира, так и катастрофу Великой депрессии 1930-х, когда Dow Jones упал почти в 10 раз, а брокеры выбрасывались из окон.

Сегодняшняя NYSE – это не одна биржа, а целый конгломерат торговых площадок. В 2007 году NYSE Group поглотила европейский холдинг Euronext, что сделало её трансконтинентальной корпорацией. Правда, этот союз продлился всего 4 года. У NYSE были планы на поглощение других крупных игроков, например, NASDAQ OMX Group, Deutsche Borse. Но европейское антимонопольное законодательство и жесткая позиция Комиссии по ценным бумагам и биржам SEC не позволили этого сделать. В 2013 году NYSE сама стала объектом поглощения со стороны финансового гиганта Intercontinental Exchange (ICE). Биржа распространила свое влияние на рынки Европы и Канады. Сегодня в холдинг входит также Чикагская биржа Nyse Arca (Archipelago Exchange, ArcaEx), которая интересна, в первую очередь, своими ETF. У этой биржи есть собственное семейство индексов, самым известным из которых является технологический NYSE Arca Tech 100.

Ссылки

| Рынок ценных бумаг | |

|---|---|

| Виды ценных бумаг | Акция · Обыкновенная акция · Привилегированная акция · Казначейская акция · Облигация |

| Термины, связанные с торговлей акциями | Маркетмейкер · Андеррайтер · Брокер · Дилер · Трейдер |

| Фондовая биржа | Фондовая биржа · Листинг · Делистинг · Кросс-листинг · Внесписочные ценные бумаги |

| Списки фондовых бирж | Общий список фондовых бирж · Список африканских фондовых бирж · Список европейских фондовых бирж · Список американских фондовых бирж · Список южноазиатских фондовых бирж |

| Теории торговли | Теория Доу · Волновая теория Эллиотта · Фундаментальный анализ · Технический анализ · Эффект Марка Твена · Эффект января · Гипотеза эффективного рынка |

| Ценообразование акции | Дивидендная доходность · Модель Гордона · Прибыль на акцию · Балансовая стоимость компании · Финансовые коэффициенты · Коэффициент цена/прибыль · PEG коэффициент · P/S коэффициент · P/B коэффициент · Бета-коэффициент |

Wikimedia Foundation . 2010 .

- Святой Иоанн

- Фустуарий

Смотреть что такое «Нью-Йоркская фондовая биржа» в других словарях:

Нью-Йоркская фондовая биржа — (New York Stock Exchange) Ведущая, хотя уже не единственная (см: Американская фондовая биржа (American Stock Exchange); Система автоматической котировки Национальной ассоциации биржевых дилеров (National Association of Securities Dealers… … Финансовый словарь

Нью-йоркская фондовая биржа — Тип Фондовая биржа Расположение США: Нью … Википедия

Нью-Йоркская фондовая биржа — Ведущая, хотя уже не единственная (см: American Stock Exchange (Американская фондовая биржа); National Association of Securities Dealers Automated Quotation System (Система автоматической котировки Национальной ассоциации биржевых дилеров))… … Справочник технического переводчика

НЬЮ-ЙОРКСКАЯ ФОНДОВАЯ БИРЖА — (New York Stock Exchange) Ведущая фондовая биржа США, находящаяся на Нью Йоркском Уолл Стрит. Основана в 1792 г., является неакционерной организацией, имеющей более 1500 членов. См.: промышленный индекс Доу Джонса (Dow Jones Industrial Average);… … Словарь бизнес-терминов

НЬЮ-ЙОРКСКАЯ ФОНДОВАЯ БИРЖА — (New York Stock Exchange, NYSE) Старейшая и крупнейшая фондовая биржа США. Экономика. Толковый словарь. М.: ИНФРА М , Издательство Весь Мир . Дж. Блэк. Общая редакция: д.э.н. Осадчая И.М.. 2000 … Экономический словарь

НЬЮ-ЙОРКСКАЯ ФОНДОВАЯ БИРЖА — NEW YORK STOCK EXCHANGEГлавная фондовая биржа мира, члены к рой брокеры по поручению инвесторов шести континентов ведут торговлю миллионами акций ведущих акционерных компаний мира. Ее задачей является обеспечение деятельности самого эффективного… … Энциклопедия банковского дела и финансов

НЬЮ-ЙОРКСКАЯ ФОНДОВАЯ БИРЖА — (New York Stock Exchange) главная фондовая биржа в США. Создана в 1792 г. С 1793 г. разместилась на Уолл стрит. Является национальной организацией. 1500 членов. На бирже котируются акции крупных компаний … Внешнеэкономический толковый словарь

Нью-Йоркская фондовая биржа — Также известна как Большое Табло или Биржа. На Бирже торгуется более 2000 обыкновенных и привилегированных акций. Старейшая и крупнейшая биржа в США. Основана в 1792 г. Расположена на Уолл Стрит в Нью Йорке … Инвестиционный словарь

НЬЮ-ЙОРКСКАЯ ФОНДОВАЯ БИРЖА — (New York Stock Exchange) – главный фондовый рынок США, на котором котируется свыше 1000 наименований ценных бумаг … Экономика от А до Я: Тематический справочник

Нью-Йоркская фондовая биржа (НИСЕ) — см. НИСЕ (Нью Йоркская фондовая биржа) … Терминологический словарь библиотекаря по социально-экономической тематике

http://bestinvestpro.com/nyu-jorkskaya-fondovaya-birzha-nyse/ http://tempofox.com/nyu-jorkskaya-fondovaya-birzha-nyse/ http://dic.academic.ru/dic.nsf/ruwiki/25595

Активы и акции на NYSE

Размер капитализации компаний, чьи ценные бумаги размещены на фондовой площадке, превышает $28 трлн.

Индексы NYSE

Найс ввела следующие индексы:

Найс ввела следующие индексы:

- Dow Jones;

- NYSE Composite.

Dow Jones был введен в 1884 г. Он определяется по специальной формуле, которая учитывает 30 ведущих компаний США. Dow Jones — аналог лакмусовой бумажки. Его учитывают при изменении ситуации на рынках, при кризисах или росте активности.

NYSE Composite имеет более сложную формулу. При расчетах используются показатели 2000 США и других стран. Их суммарная капитализация превышает $20 трлн.

Индекс более точный, чем Dow Jones. Он позволяет получать детализированную информацию о том, в котором в каком состоянии находится фондовый рынок.

Листинг NYSE

Все бумаги, торгуемые на бирже, включают в котировальные листы. Этот процесс размещения называется листингом. Большая часть компаний, чьи бумаги можно купить на фондовой бирже, являются американскими. Из 4000 их более 3500.

В котировальных листах числятся все компании США, которые оказывают большое влияние на экономику. Исключение составляют несколько организаций, которые относятся к высокотехнологичному сектору. Они предпочитают сотрудничать с NASDAQ, эта площадка в Америке считается второй по величине.

Перед тем как бумаги будут включены в котировальный лист, компания проходит проверку. Условия жесткие. Чтобы размещать бумаги, организация должна иметь за предыдущий год доход не менее $2,7 млн, а прибыль за последние 2 года не менее $3 млн. Стоимость активов должна быть не менее $18 млн.

Это далеко не все требования, которые предъявляются к соискателю. Несмотря на сложный этап проверки, компании стремятся попасть в котировальный список. Причина такой востребованности процедуры проста: пройдя листинг, компания получает доступ к финансовым ресурсам всего мира.

Крупнейшие компании на бирже NYSE

На бирже представлены бумаги более 4 тыс. компаний. Среди крупнейших можно назвать следующие:

- Apple:

- Amazon;

- Intel;

- Microsoft;

- AT&T;

- Johnson and johnson;

- Morgan Stanley;

- PayPal;

- MasterCard;

- Coca-Cola;

- Mcdonald’s;

- Procter & Gamble;

- PepsiCo;

- Walmart;

- Google;

- Exxon Mobil.

Есть и другие компании, многие из них выплачивают большие дивиденды, увеличивая сумму каждый год.

Выход на НАЙС через российских брокеров

Граждане России, которые желают работать с Найс, должны обратиться к брокеру. Он предоставит выход на торговую площадку. Следует выбирать организацию, имеющую лицензию для работы в РФ. Клиент заключает договор с брокером, скачивает торговый терминал, а потом работает самостоятельно или отдает распоряжение о покупке/продаже активов голосом.

Влияние NYSE на экономику

Нью-Йоркская фондовая биржа оказывает большое влияние на экономику, задавая направление движения цен на активы. Эти тренды подхватывают европейские и азиатские площадки.

Биржа разработала индексы, которые экономисты используют, когда нужно оценить экономические показатели корпораций. На Найс происходит перераспределение денег, объем торгов достигает 20% мирового ВВП.

Товарно-сырьевые биржи и биржи деривативов

Слияние и поглощение не редкость на американских рынках, специализирующихся на торговле сырьем, товарами и деривативами. Хотя некоторым финансовым учреждениям удается сохранить историческое название, все идет к тому, что на американском континенте останется 1–2 финансовые корпорации, контролирующие весь рынок.

https://youtube.com/watch?v=hNXB0lShLoA

Чикагская товарная биржа CME

Chicago Mercantile Exchange входит в CME Group Inc. Торговля ведется как в режиме онлайн (собственная электронная сеть CME Globex), так и на традиционных торговых финансовых рынках.

В среднем рабочий день приносит 1 млн контрактов. Это мировой центр торговли деривативами:

- на продукцию сельского хозяйства и животноводства;

- на энергоносители;

- на недвижимость, в т. ч. отдельные апартаменты лакшери-уровня;

- на драгоценные металлы.

Чикагская биржа опционов CBOE

«Дочка» Чикагской торговой палаты доросла до корпорации CBOE Global Markets (2010 г.). Именно ей удалось поглотить BATS Global Markets (в 2017 г.).

Специализация данного рынка – опционы. Причем наиболее популярны деривативы на американские фондовые индексы. Это срочные торговые операции: моменты заключения и исполнения сделок разделены промежутком времени

Покупается возможность купить или продать ценные бумаги, определяющие биржевой показатель, в будущем.

Обратите внимание: у биржи есть сайт, но доступ онлайн запрещен жителям, IP-адрес которых указывает на Россию, Украину.

Американская торговая площадка активно меняет правила. Так, с 14.08.2019 г. меняется тарифный план для мелкого розничного брокера. А с 18.10.2019 г. должны вступить в силу поправки, предусматривающие прекращение торговли из-за чрезвычайных ситуаций.

Intercontinental Commodity Exchange (ICE)

Международная американская биржа работает в электронном режиме, связывая напрямую компании, торгующие:

- природным газом, нефтью (половина всех мировых торгов);

- топливом (в т. ч. авиационным), электроэнергией;

- выбросами.

Такой объем и скорость продажи (тип контрактов, заключенных на этом американском торговом рынке, срочный) позволили считать цену многих биржевых товаров эталонной (например, нефть Brent).

Кроме того, в ходу товарные фьючерсы и деривативы на продукты питания (апельсиновый сок, кофе, какао).

Последним приобретением ICE стала Чикагская фондовая биржа.

Филадельфийская фондовая биржа PSE

Основные сделки совершаются в сфере горнорудных и золотодобывающих компаний.

Понятно, что основные индексы:

- Philadelphia Gold Index;

- Philadelphia Silver Index.

Бостонская биржа

Американская торговая площадка BS & EB просуществовала 170 лет (с 1834 по 2007 гг.). Финансовая организация, одна из старейших в США, отличалась крепостью традиций (в т. ч. медленной работой, проблемами с выплатами и большой платой за услуги).

Тихоокеанская биржа

Pacific Stock Exchange – представитель ушедшей эпохи. В 2001 г. содержать торговые залы стало убыточно: их закрыли, а все транзакции стали проводить онлайн. Тихоокеанская биржа перестала существовать, став частью NYSE.

Нью-Йоркская товарная биржа

Немного раньше данный американский торговый рынок успел объединиться с COMEX, биржей металлов, поэтому даже сейчас остались 2 подразделения:

- первое, NYMEX, работает с углеводородами (1-е место в мире по объему сделок на нефть), палладием и платиной;

- второе, COMEX, ориентируется на сделки с цветными металлами, здесь проходит торговля золотом и серебром.

Нью-Йоркская биржа металлов

Круговорот американских бирж в природе. Этап первый – объединение:

- двух нью-йоркских бирж приватного обмена и каучука;

- двух американских национальных бирж шелка и металлов.

4 крупные финансовые организации образовали Нью-Йоркскую биржу металлов. Затем COMEX «съела» товарная биржа NYMEX, а NYMEX – CME Group.

Торговлю на бирже можно вести через онлайн-площадку Globex. Основной объем сделок приходится на золото.

Право собственности

Фондовые биржи возникли как взаимные организации , принадлежащие биржевым маклерам-членам. Тем не менее, основные фондовые биржи демутуализировали , где участники продают свои акции в ходе первичного публичного предложения . Таким образом, взаимная организация становится корпорацией, акции которой котируются на фондовой бирже. Примерами являются Австралийская фондовая биржа (1998 г.), Euronext (слияние с Нью-Йоркской фондовой биржей), NASDAQ (2002 г.), Бурса Малайзия (2004 г.), Нью-Йоркская фондовая биржа (2005 г.), Bolsas y Mercados Españoles и Фондовая биржа Сан-Паулу. (2007).

Shenzhen фондовая биржу и Шанхайская фондовая биржа можно охарактеризовать как квази-государственные учреждения , поскольку они были созданы государственными органами в Китае и их руководящих кадрах непосредственно назначаются China Securities комиссии по регулированию .

Другой пример — Ташкентская фондовая биржа, созданная в 1994 году, через три года после распада Советского Союза, в основном государственная, но имеющая форму государственной корпорации ( акционерное общество ). Корейской бирже (KRX) принадлежит 25% минус одна акция Ташкентской фондовой биржи.

В 2018 году в США было 15 лицензированных фондовых бирж, на 13 из которых активно обращались ценные бумаги. Все эти биржи принадлежали трем публично торгуемым транснациональным компаниям: Intercontinental Exchange , Nasdaq, Inc. и Cboe Global Markets , за исключением одной, IEX . В 2019 году группа финансовых корпораций объявила о планах открыть принадлежащую участникам биржу MEMX со структурой собственности, аналогичной взаимным организациям более ранних бирж.